この記事でわかること

- 副業の確定申告が必要なケース

- 必要な書類と準備物

- 収入と経費の記載方法

- e-Taxを使った手続きの流れ

- 副業が会社にバレない対策

- よくあるミスとその防ぎ方

- 今すぐやるべきチェックリスト

副業で収入を得ている方にとって、確定申告は避けて通れない重要な手続きです。正しい方法で確定申告を行わないと、追徴課税のリスクやペナルティを受ける可能性もあります。本記事では、副業の確定申告に関する基礎知識から具体的な手続き方法、よくあるミスまでをわかりやすく解説します。

副業でも確定申告が必要なケースとは

副業で収入があっても、すべての人が確定申告をする必要があるわけではありません。年間20万円を超える副業収入がある場合には、原則として確定申告が必要です。アルバイト、フリマアプリ、ブログ収益などのすべての副業が対象になります。

また、経費を差し引いた後の所得が20万円以下であっても、住民税の申告が必要になることがありますので注意が必要です。

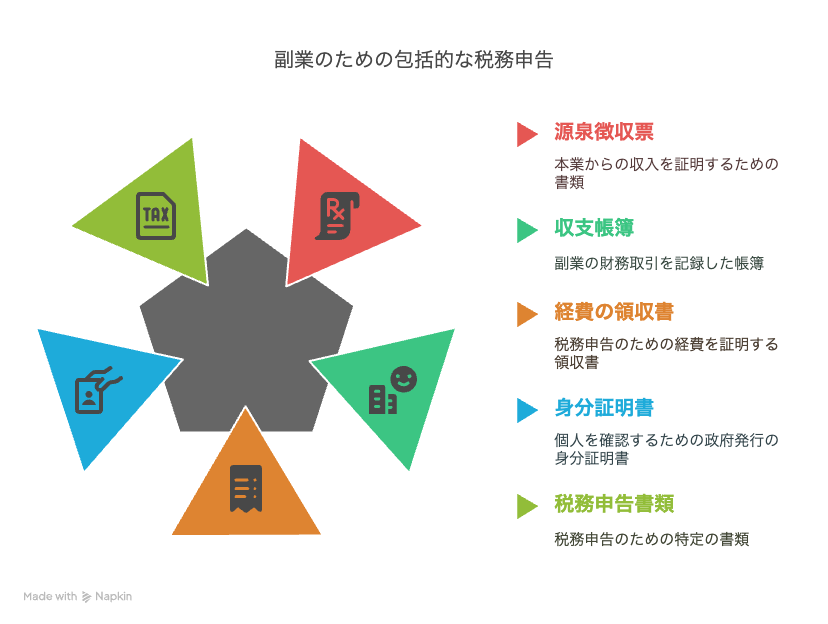

確定申告に必要な書類と事前準備

- 源泉徴収票(本業の収入がある場合)

- 副業の収支を記録した帳簿

- 経費の領収書やレシート

- マイナンバーカードや本人確認書類

- 確定申告書類(e-Taxを利用する場合は不要)

副業の収入と経費の記載方法

- 道具代

- 通信費

- 交通費

- 消耗品費

必要経費は副業に直接関係するものに限定されるので、しっかりと領収書を保管しておきましょう。

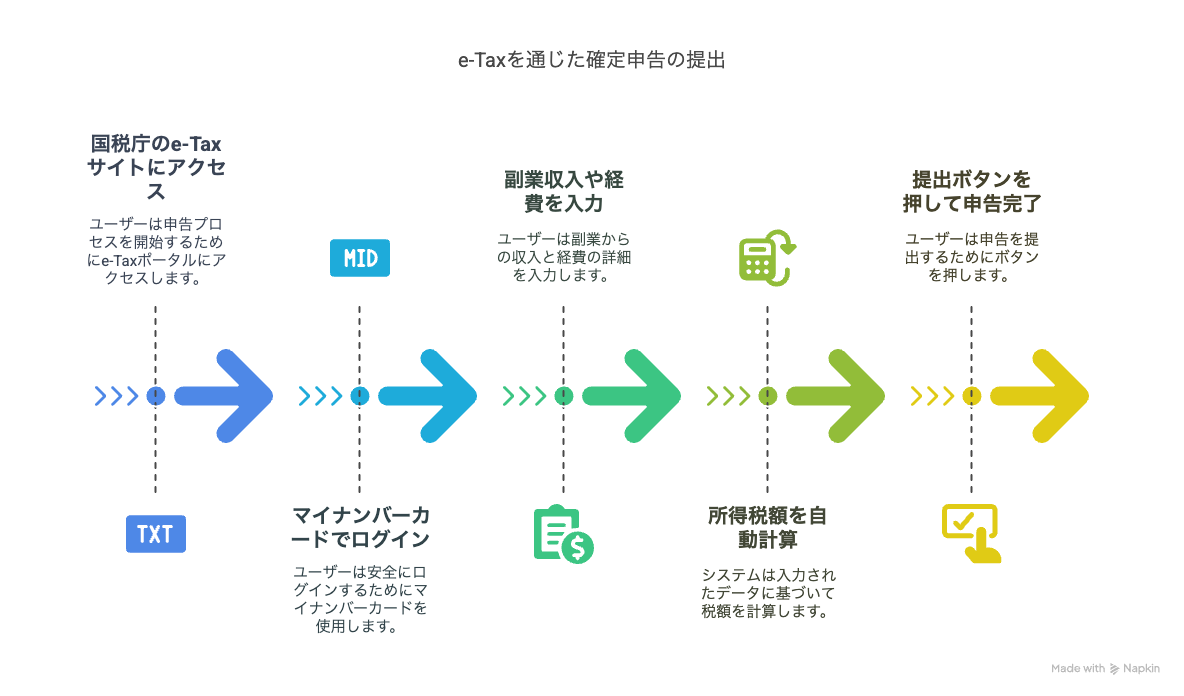

e-Taxを使った確定申告の手順

- 国税庁のe-Taxサイトにアクセス

- マイナンバーカードでログイン

- 副業収入や経費を入力

- 所得税額を自動計算

- 提出ボタンを押して申告完了

副業の確定申告でよくあるミスと対策

- 経費の計上漏れ → 毎月こまめに帳簿をつける

- 所得区分の誤り → 収入の内容を確認する

- 申告漏れ → 複数の副業がある人は注意

- 領収書の紛失 → スマホで写真保存も活用

会社に副業がバレないようにするためのチェックポイント

| チェックポイント | 目的・効果 |

|---|---|

| 住民税は『自分で納付(普通徴収)』を選択 | 住民税の通知が勤務先に行かないようにする |

| 副業用の銀行口座やメールアドレスを用意 | 本業と副業の情報を完全に分ける |

| 副業収入はプライベート口座に振り込んでもらう | 会社の経理部などに副業の入金がバレないようにする |

| SNSやブログで本名や勤務先が特定されないよう注意 | ネット上から個人情報が漏れるリスクを減らす |

| 勤務先の電話番号やメールアドレスは副業で使わない | 会社から副業の痕跡が見つからないようにする |

副業に関するよくあるQ&A【会話形式】

Q. 副業の確定申告って初心者でも簡単にできる?

A. はい!最近はe-Taxを使えば初心者でも比較的簡単に申告できます。

Q. 会社に副業がバレないために一番大事なことは?

A. 住民税の納付方法を「自分で納付(普通徴収)」に設定することが最優先です。

Q. 確定申告の期限はいつまで?

A. 原則として毎年2月16日から3月15日までが申告期間です。

Q. 経費にできるものがわからないんだけど?

A. 副業に必要な支出であれば経費にできます。道具代や通信費などが該当します。

Q. スマホだけでも確定申告はできるの?

A. できます!e-Taxはスマホ対応しているので申告可能です。

この記事のまとめ

- 確定申告が必要な条件を理解しよう

- 必要書類は早めに準備しよう

- e-Taxでの申告が便利

- 会社にバレない工夫も重要

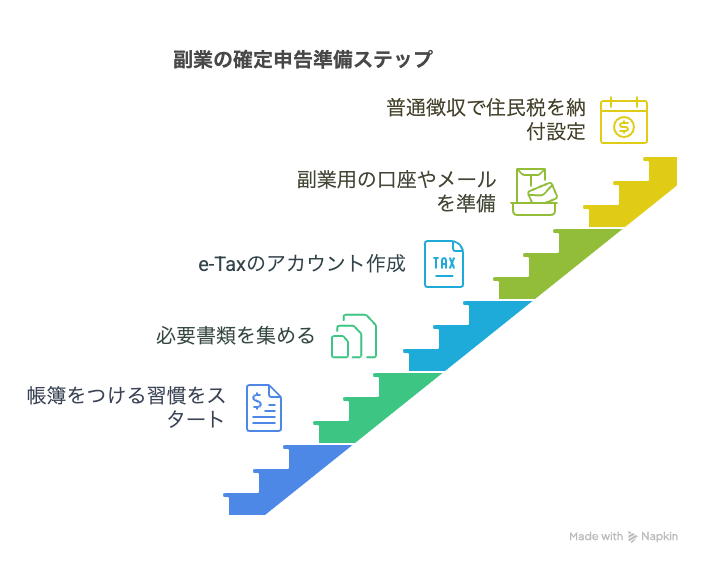

今すぐやるべきことチェックリスト

- 帳簿をつける習慣をスタート

- 必要書類を集める

- e-Taxのアカウント作成

- 副業用の口座やメールを準備

- 普通徴収で住民税を納付設定

これらの準備が整えば、副業の確定申告はスムーズに進められます。早めに準備して、安心して副業ライフを楽しみましょう。

コメント